Внутренние цены на зерно в России испытывают достаточно сильное давление как со стороны высоких показателей урожая текущего сезона, так и показателей запасов по состоянию на 1 октября Российский зерновой рынок, переживавший и неурожаи, и изобилие в текущем году встал перед серьезной проблемой, решить которую оказалось не так-то и просто. Увеличение урожаев на протяжении уже нескольких сезонов, за которыми раньше гнались все хозяйства страны, привели к чрезмерному пресыщению внутреннего рынка зерном. Даже при активном экспорте в сентябре и октябре запасы зерна слишком высоки, чтобы поддерживать внутренние цены на достаточном уровне. Внутреннее потребление и переработка зерна пока не растет. Экспортные поставки российского зерна тоже ограничены емкостью мирового рынка и платежеспособностью стран-импортеров. Существующие механизмы управления внутренним рынком зерна (интервенции, субсидии) пока не дают необходимого результата. В текущем сезоне большинство существующих проблем отрасли оголились как никогда. Одной из ключевых в этом случае проблем является логистика и доставка зерна. Если портовые мощности Юга России активно растут и способны обработать дополнительные объемы выращенного зерна (свои зерновые терминалы модернизируют или достраивают в портах Азов, Ростов, Кавказ, Тамань и Новороссийск), то возможностей ж/д транспорта пока явно не хватает. Также достаточно остро стоит проблема хранения зерна и элеваторных мощностей, которые явно не хватает, а существующие тарифы достаточно высоки для производителей. По оценке Министерстве сельского хозяйства России общие мощности хранения зерна составляют в стране порядке 115 млн т, что указывает на дефицит мощностей хранения уже около 15 млн т. Стоит отметить, что около 66 млн т мощностей хранения принадлежат с/х производителям и морально изношены, так как построены 30-40 лет назад. Таким образом, «букет» существующих проблем будет сложно решить возможными товарными интервенциями и рынок нуждается в более существенных конъюнктурных изменениях самого рынка.

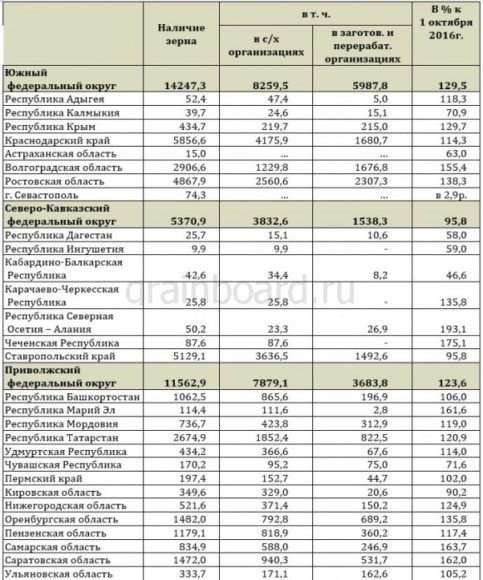

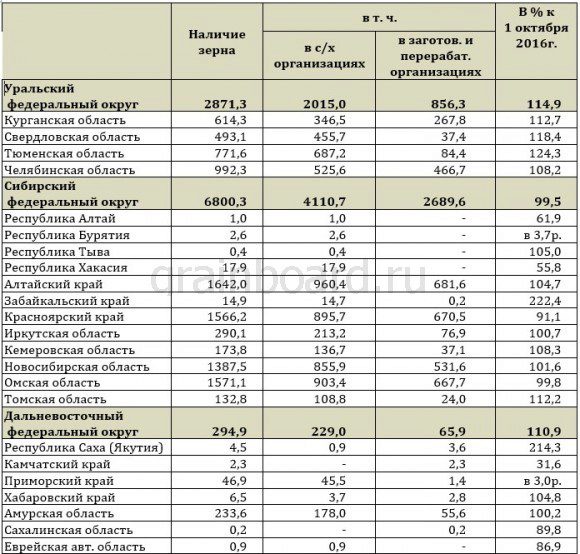

Внутренние цены на зерно в России испытывают достаточно сильное давление как со стороны высоких показателей урожая текущего сезона, так и показателей запасов по состоянию на 1 октября. Согласно данным Росстата, по состоянию на 1 октября запасы зерна составили 57,775 тыс. т, что на 8,17 тыс. т выше уровня прошлого года на аналогичную дату. При этом запасы у производителей составили 37,875 тыс. т (+4,616 тыс. т к уровню прошлого года), а в заготовительных и перерабатывающих предприятиях – 19,9 тыс. т (+3,554 тыс. т).

Экспортные цены на пшеницу вновь стали снижаться и, несмотря на успехи российских экспортеров на прошедшем египетском тендере, опустились до уровня трехнедельной давности. Так, по итогам прошедшей недели, пшеница в портах Черного моря стоила 193USD (FOB), но за счет изменения курса в рублевом выражении ее стоимость составляла 10 450-10 725 руб. Цена на ячмень практически не изменилась, составив 189USD (FOB) или 10 000 – 10 230 руб./т, кукуруза – 165 USD (FOB) или 8000 – 8250 руб./т. Снижение экспортных цен и тенденция ослабления цен на мировом рынке привела и к падению внутренних цен на зерно, отягощенных новостями и о рекордно высоких запасах и высоких показателях урожая, а также активным ростом спроса на внутреннем рынке (аграрии нуждаются в средствах для подготовки к новому урожаю).

Так, по итогам прошедшей недели цены на Юге на 3 класс колебались в диапазоне 8 600 – 9 800 руб./т. Наибольшая цена отмечалась в Ростовской области. В ЦФО средняя цена варьировалась в диапазоне от 7 600 – 8 500 руб./т. Для Юга России цена на пшеницу 4 класса составила 7 800- 8 550 руб./т, в Поволжье – 5 400 – 6 500 руб./т, в Центральной России – 6 300 – 7 200 руб./т.

Мировые цены на прошедшей неделе ослабли. Так, мировые цены на ближайший пшеничный фьючерс 20.10.17 составили 156,52 USD/т (при курсе ЦБ на 20.10.17г. 57,5706 руб./т за 1 USD цена 1 тонны составила 9 011,0 руб./т). Ближайший фьючерс составлял на 13.10.17 161,48 USD/т (при курсе ЦБ на 13.10.2017г. 57,6869 руб. за 1 USD цена 1 тонны составляла 9 315,3 руб., что на 304,3 руб./т выше уровня текущей недели). В свою очередь на аналогичную дату прошлого года (20.10.2016) при курсе за 1 USD 62,5841 руб. и уровне мировых цен на пшеницу 153,22 USD цена 1 тонны составляла 9 589,1 руб. (на 578,2 руб./т выше, чем текущий уровень цен).

Сев озимых культур на территории страны по состоянию на 20.10.2017 в целом выполнен на 93,4% к плану. В наибольшей степени сев проведен на территории регионов ЮФО (99,1% от плана, посеяно 5 927,0 тыс. га против 5 319,4 тыс. га в прошлом году на аналогичную дату), ЦФО (98,5% от плана, посеяно 3 792,4 тыс. га против 3 894,2 тыс. га в 2016 году) и ПФО (90,3% от плана, 4 301,6 тыс. га против 4 584,3 тыс. га в 2016 году). +

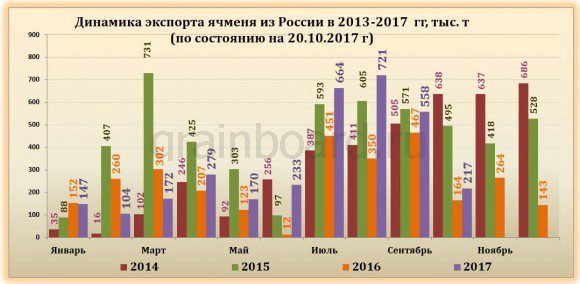

По предварительным данным, результаты экспорта зерна в октябре (с 1 по 20 октября) оказались выше уровня прошлого года. Экспорт зерна с 1 по 20 октября 2017г. составил 2 143,535 тыс. т (против 1 701,670 тыс. т за аналогичный период прошлого года), в том числе пшеницы – 1 732,659 тыс. т (против 1 334,842 тыс. т за аналогичный период в прошлом году), кукурузы – 185,773 тыс. т (против 267,526 тыс. т на аналогичную дату прошлого года), ячменя – 217,177 тыс. т (против 86,878 тыс. т на аналогичную дату прошлого года).

Структура экспорта зерна в октябре 2017 (с 1 по 20 октября) отличается от экспорта аналогичного периода 2016 года. С 1 по 20 октября 2017 г. пшеница в структуре занимает 80,8% (против 78,4% в 2016 году), ячмень занимает второе место по объемам, составляя 10,1% (против 5,1% в 2016 году). Экспорт кукурузы составил 8,7%, а за аналогичный период прошлого года экспорт культуры составлял 15,7% от общего объема

Экспорт зерновых культур в текущем 2017/18 МГ по общему по итогам октября выше уровня прошлого года на 2 637,507 тыс. т. Наибольший объем экспорта в текущем сезоне традиционно приходится на пшеницу (77,5% против 82,0% за аналогичный период прошлого года). С 1 июля 2017 года по 20 октября 2017 года было вывезено: 11 202,1 тыс. т пшеницы (против 9 681,6 тыс. т за аналогичный период прошлого года), кукурузы 1 005,624 т (против 717,158 тыс. т за аналогичный период прошлого года). Экспорт ячменя составил в текущем сезоне 2 159,2 тыс. т (против 1 354,2 тыс. т 2016/17 МГ

Экспорт пшеницы в октябре (с 1 по 20 октября) составил 1 732,659 тыс. т. Стоит отметить, что ключевыми направлениями экспорта пшеницы с начала месяца являлись: Египет (20,5%; 356,0 тыс. т), Бангладеш (14,1%; 244,0 тыс. т), Турция (9,4%; 163,5 тыс. т

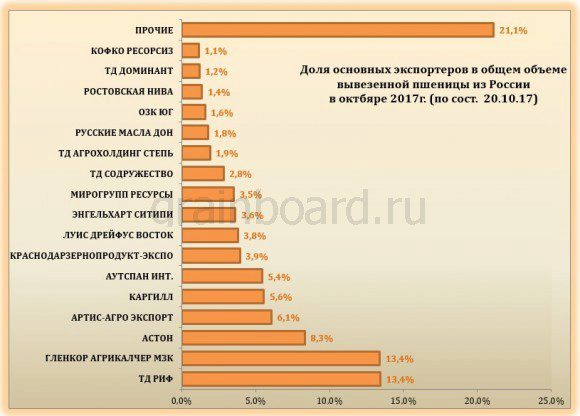

Основными экспортерами в августе (с 1 по 20 октября) стали: ТД РИФ (13,4%), ГЛЕНКОР АГРИКАЛЧЕР МЗК (13,4%), АСТОН (8,3%), АРТИС-АГРО ЭКСПОРТ (6,1%), КАРГИЛЛ (5,6%), АУТСПАН ИНТ. (5,4%), КРАСНОДАРЗЕРНОПРОДУКТ-ЭКСПО (3,9%), ЛУИС ДРЕЙФУС ВОСТОК (3,8%), ЭНГЕЛЬХАРТ СИТИПИ (3,6%), МИРОГРУПП РЕСУРСЫ (3,5%), ТД СОДРУЖЕСТВО (2,8%), ТД АГРОХОЛДИНГ СТЕПЬ (1,9%), РУССКИЕ МАСЛА ДОН (1,8%), ОЗК ЮГ (1,6%), РОСТОВСКАЯ НИВА (1,4%), ТД ДОМИНАНТ (1,2%), КОФКО РЕСОРСИЗ (1,1%), ПРОЧИЕ (21,1%).

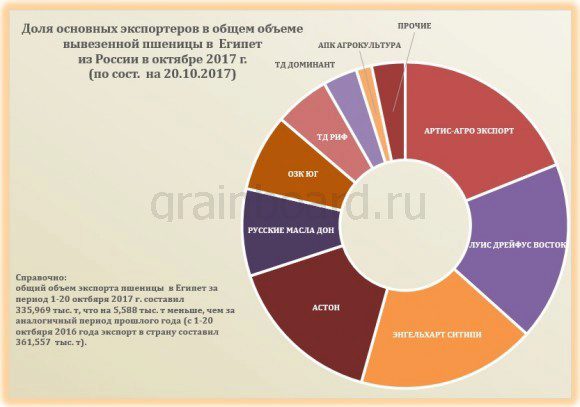

Основными экспортерами пшеницы в Египет стали компании: АРТИС-АГРО ЭКСПОРТ, ЛУИС ДРЕЙФУС ВОСТОК, ЭНГЕЛЬХАРТ СИТИПИ, АСТОН, РУССКИЕ МАСЛА ДОН, ОЗК ЮГ, ТД РИФ, ТД ДОМИНАНТ, АПК АГРОКУЛЬТУРА, ПРОЧИЕ. Объем пшеницы, экспортируемый в Египет в октябре 2017 года (с 1 по 20 октября) составил 356,0 тыс. т, что на 5,588 тыс. т ниже уровня экспорта в страну за аналогичный период 2016 года (361,557 тыс. т

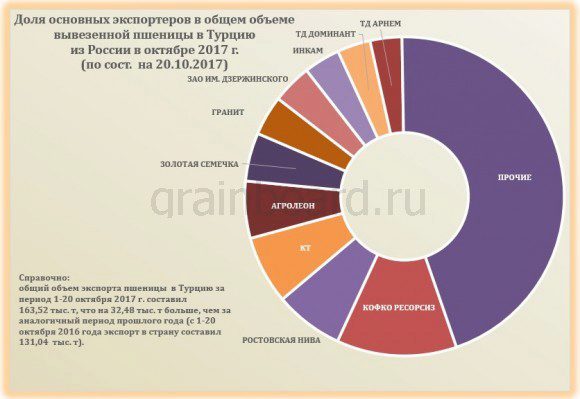

Экспорт в Турцию по предварительным итогам начала октября (с 1 по 20 октября) составил 163,52 тыс. т, что на 32,5 тыс. т выше уровня аналогичного периода 2016 года (131,04 тыс. т). Основными экспортерами пшеницы в Турцию стали компании: КОФКО РЕСОРСИЗ, РОСТОВСКАЯ НИВА, КТ, АГРОЛЕОН, ЗОЛОТАЯ СЕМЕЧКА, ГРАНИТ, ЗАО ИМ. ДЗЕРЖИНСКОГО, ИНКАМ, ТД ДОМИНАНТ, ТД АРНЕМ, ПРОЧИЕ

Экспорт пшеницы в Бангладеш с 1 по 20 октября составил 243,994 тыс. т, что на 44,61 тыс. т выше уровня аналогичного периода 2016 года (199,388 тыс. т). Основными поставщиками пшеницы в страну стали: ТД РИФ, ГЛЕНКОР АГРИКАЛЧЕР МЗК, АСТОН, ЮЖНЫЙ ЦЕНТР, КРЕСТЬЯНКА, СМАРТ ЛОГИСТИК, КТ, ЗЕРНОГРАФ, АГРОКОМПЛЕКС-ЭКСПО, ПРОЧИЕ

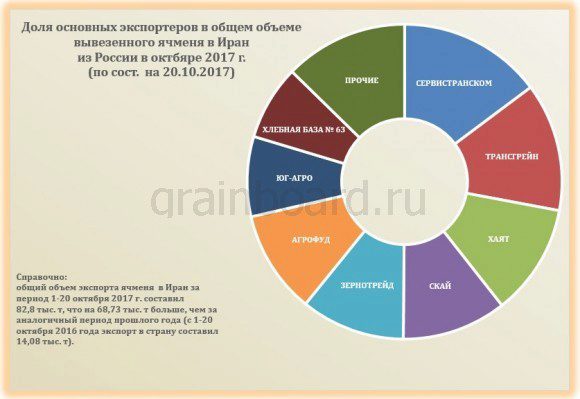

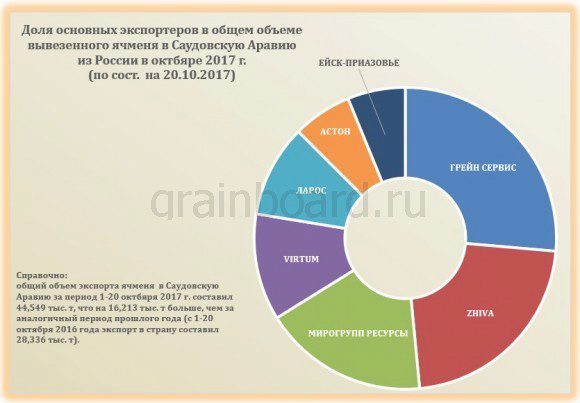

Основными направлениями экспорта ячменя с 1 по 20 октября были: ИРАН (59,0% или 82,8 тыс. т), ИОРДАНИЯ (37,3% или 52,3 тыс. т), САУДОВСКАЯ АРАВИЯ (31,7% или 44,5 тыс. т), КАТАР (10,0% или 14,1 тыс. т) и прочие

Основными экспортерами ячменя в октябре являлись: ТД РИФ (24,1%), КРАСНОДАРЗЕРНОПРОДУКТ-ЭКСПО (6,5%), ГРЕЙН СЕРВИС (5,4%), ZHIVA (4,5%), СЕРВИСТРАНСКОМ (3,6%), МИРОГРУПП РЕСУРСЫ (3,6%), ТД ФРЕГАТ (3,5%), ТРАНСГРЕЙН (3,2%), ХАЯТ (2,8%), СКАЙ (2,6%), ЗЕРНОТРЕЙД (2,6%), АГРОФУД (2,6%), VIRTUM (2,3%), ГЛЕНКОР АГРО МЗК (2,3%), ЛАРОС (2,0%), ЮГ-АГРО (2,0%), ХЛЕБНАЯ БАЗА № 63 (1,9%), СПК (1,8%), ЗЕРНОГРАФ (1,7%), КОФКО РЕСОРСИЗ (1,7%), ПРОЧИЕ (19,1%).

Объем общий объем экспорта ячменя в Иран за период 1-20 октября 2017 г. составил 82,811 тыс. т, что на 68,73 тыс. т больше, чем за аналогичный период прошлого года (с 1-20 октября 2016 года экспорт в страну составил 14,08 тыс. т). Основными поставщиками ячменя в страну стали: СЕРВИСТРАНСКОМ, ТРАНСГРЕЙН, ХАЯТ, СКАЙ, ЗЕРНОТРЕЙД, АГРОФУД, ЮГ-АГРО, ХЛЕБНАЯ БАЗА № 63

Смотрите также:

Комментарии (0):

Эту заметку еще никто не прокомментировал. Ваш комментарий может стать первым.